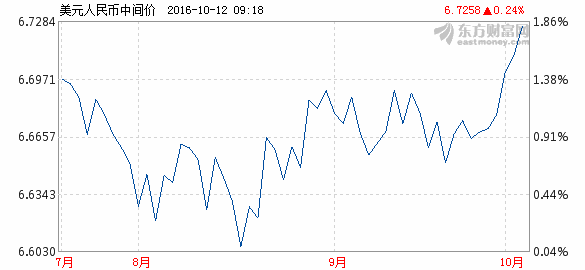

【股债不给力分级A或成资金避风港 哪些值得买?】相比风险低、收益也低的货币基金、国债、定存这些品种,分级基金A份额存在价格波动的风险,但其收益略高、资金投向清晰,且具备类看跌期权性质。据数据显示,分级A指数今年保持独立走势,1月4日~4月15日,指数从1337.56点稳步上升至1394.46点,涨幅为4.25%,年化利率超10%。(每日经济新闻)近期股市、债市不给力,不少投资者备受煎熬。尤其是一向被视为低风险的债券基金,因债市信用风险频发,低风险也变得不保险了。

今年3月28日,“15东特钢CP001”本息未能按期足额兑付的违约事实,成为全国首例地方国企债违约案例;4月7日,中煤华昱公告称“15华昱CP001”不能按期足额偿付,已构成实质性违约,成为煤炭业首例。近两年以来,债券市场实质性违约和接近违约的事件近20起,且违约频率逐渐升高。

对此,济安金信副总王群航表示:对于债基,要尽量回避,甚至可以考虑赎回,尤其对于那些已经被违约过(即踩雷)的基金、其所在公司的其他债券基金和由同一基金经理所管理的其他基金。此建议可能有‘宁可错杀一千,也不要放过一个’的意味,但为了防范风险,也是不得已而为之。

那么,如果债券基金短期有风险暂时不能投了,还有什么投资品种可以选择呢?记者注意到了今年以来收益率稳步上扬的分级基金A份额。

分级A年内走势一枝独秀

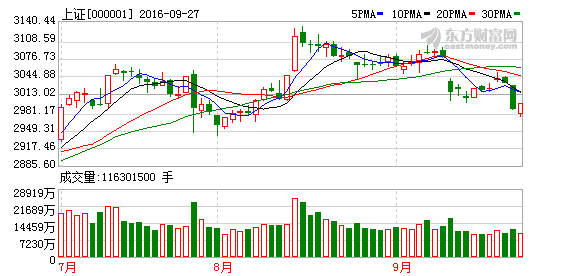

相比风险低、收益也低的货币基金、国债、定存这些品种,分级基金A份额存在价格波动的风险,但其收益略高、资金投向清晰,且具备类看跌期权性质。据数据显示,分级A指数今年保持独立走势,1月4日~4月15日,指数从1337.56点稳步上升至1394.46点,涨幅为4.25%,年化利率超10%。

2014年以来,作为“结构型创新品种”的分级基金凭借杠杆创造了惊人的财富,吸引了无数投资者的眼球,场内规模也随之壮大。截至4月15日,分级A、B份额总规模已突破1000亿元大关。分级基金包含“进取”(即B份额)与“稳健”(即A份额)两类不同的风险偏好。

其中,A份额除有固定收益属性外,当价格低于净值时还具备类看跌期权的属性。这也就是说,股市转弱时,A份额也会受益。另外,A份额作为风险较低的固收端,其约定收益与债券类似,可视作一种债权。不同的是,担保物有所差别。通常企业债发生风险,是由经营风险或资不抵债(抵押物不足)造成。而分级B持有的股票市值,可看成是分级A的抵押物,因而分级B净值的波动就直接反映了担保物的变化。加上下折制度的保障,除非发生极端的系统风险,其发生“违约”的可能性较低(少量无下折制度分级A除外).

哪些分级A值得买

从近期走势来看,上周分级A涨多跌少,整体折溢价率变动幅度不大,运行较为平稳。据中信证券研报显示,截至2016年4月15日,永续A份额平均隐含收益率为4.96%,与10年期国债利差为2.04%。该券商相对推荐银华H股A(150175)、中融煤炭A级(150289)和建信网金融A(150331)。其中,可适当参与的为中融煤炭A级,其为+3.5%品种,隐含收益率较高,为5.5%,日均成交额为1625万元,目前价格被低估1.93%;推荐配置建信网金融A,其为+4.5%品种,隐含收益率5.58%,日均成交金额2689万元,目前定价低估4.19%。

除此之外,中信证券研报显示,还可关注隐含收益率为4.7%,且流通性较好的招商券商A;隐含收益率为5.16%,日均成交金额为2871万元的国投瑞银成长A级。

有分析人士表示,虽然分级A具备类看跌期权性质,但是当交易价格高于净值时,这项功能或是失效的,即股市下跌也不一定形成利好。因此,在挑选分级A时,价格高于净值的品种应当规避。