短期市场风险偏好较为稳定,政策面和基本面仍对市场形成有利支撑,但存量资金博弈的消耗对行情的制约也需要关注。基金投资建议采取稳中求进的策略,以稳健型品种作为基础配置来应对市场中期波动。与此同时,可重点搭配灵活型产品参与投资机会、顺势而为。从风格的角度可趋向均衡配置,兼顾成长和周期蓝筹风格的产品。

大类资产配置

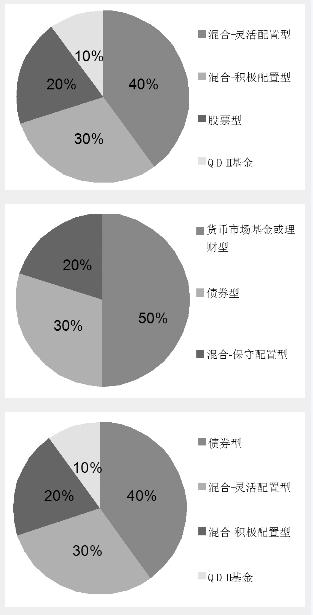

基金投资建议在稳健配置的基础之上提升灵活性,以应对市场节奏的变化。同时美国复苏势头仍然持续,组合内可适当搭配美股QDII基金。具体建议如下:积极型投资者可以配置20%的主动股票型基金,40%的灵活配置混合型基金,30%的积极配置混合型基金和10%的QDII基金;稳健型投资者可以配置30%的灵活配置混合型基金,20%的积极配置混合型基金,10%的QDII基金和40%的债券型基金;保守型投资者可以配置20%的保守配置混合型基金,30%的债券型基金和50%的货币市场基金或理财型债基。

权益类基金:

顺势而为 灵活投资

偏宽松的政策基调以及经济基本面尚未证伪,仍对市场形成有利的支撑,且短期宏观经济基本面仍有可能释放较为积极的信号。但需要注意的是,市场自1月底反弹以来,短期已经显现出投资主题轮换较快、持续性不足的特征,通胀环境、存量资金博弈的消耗都有可能对行情形成制约。因此,就接下来的投资而言,顺势而为、灵活投资可作为主旨思路,同时在保持适度谨慎、仓位灵活策略的同时进行相对均衡的配置,以应对市场风格和市场节奏的变化。

对于基金投资可采取稳中求进的策略,以稳健的基础配置应对市场中期波动。与此同时,在短期风险偏好较为稳定的背景下,适当搭配积极型、灵活型产品参与投资机会、顺势而为,尤其是对于灵活型产品的运用,伴随着各种因素的明朗,市场或将面临方向性的选择,短期市场无论择时还是选股对于基金经理的投资管理能力均形成考验,基金经理优势突出、对市场节奏把握较好的灵活型基金可作为组合内攻守兼备的品种。此外,从风格的角度可趋向均衡配置,兼顾成长和周期蓝筹风格的产品。

固定收益基金:

投资价值犹存

目前股市回暖、资金面波动、经济企稳及通胀上行预期构成压制债市的主要力量,4月债券市场将维持区间震荡行情,且信用基本面持续下行,建议缩短久期、谨慎操作;此外经济数据继续推升经济回暖预期,且通胀预期继续抬升,中长期市场预期仍不乐观。就分类表现来看,受通胀上行预期进一步限制资金利率下行空间影响,预计利率债表现仍旧较弱;信用债方面,个体信用表现分化背景下仍需将防范信用违约风险放在首位,建议优先选择高等级债券和城投债,适当参与产能过剩行业中龙头企业债券投资机会。

股市短期回暖但持续性有待观察,大宗商品小幅反弹阶段已过,相比较而言,尽管债券市场表现偏弱但仍具备一定的投资价值。债券型基金因其收益尚可且风险可控仍可作为中长期投资工具加以配置,但应适当降低回报预期。建议稳健型投资者优先选择债性较纯的完全型债基和新股申购型债基,而风险承受能力较高的投资者可适当增配普通型债基。

QDII基金:

主配美股辅以金债

美国四季度GDP终值意外大幅上涨,以及最新披露的美3月非农就业数据和制造业数据均有改善,意味着美企盈利将有好转,世界第一大经济体复苏势头仍然持续;美国消费者支出、房地产市场、财政政策等均给经济提供支撑。此外,美联储主席耶伦发表讲话称,受中国经济增速放缓和油价暴跌影响,全球经济和金融市场的不确定性增加,令美国经济面临的风险增加,因此美联储应更缓慢地进行加息。这一明确鸽派信号有力提升了市场风险偏好,美股收于年内新高,全球股市正走出2016年初以来的下跌泥潭;美元指数连跌触及低点,金价承压下挫,不过比利时恐袭事件一度提振了黄金避险买盘。目前来看,4月加息已无可能,但经济就业数据转好使得6月7月加息窗口并未关闭,若薪资增幅持续改善、核心PCE达到2%的目标,则美联储态度或会发生改变。综上我们建议,QDII基金投资以布局美股为主,辅以黄金和高收益债品种以平滑波动,并密切关注美国薪资通胀等数据以便及时调整组合配比。