【客观评估增发利弊 基金参与定增热情降温】牛市里被视为“造富机器”的定向增发,在A股经历大幅度调整后,渐渐成为了“烫手山芋”。在许多机构投资者眼里,在当前的市场环境下,无论是相对过高的定向增发价格,还是高溢价评估的拟注入资产,都隐藏着巨大投资风险,必须谨慎选择。(中国证券报)牛市里被视为“造富机器”的定向增发,在A股经历大幅度调整后,渐渐成为了“烫手山芋”。在许多机构投资者眼里,在当前的市场环境下,无论是相对过高的定向增发价格,还是高溢价评估的拟注入资产,都隐藏着巨大投资风险,必须谨慎选择。

上海某基金公司投资副总监向中国证券报记者表示,在几轮下跌之后,市场已普遍接受了牛市结束的现实,对于风险变得更加敏感。参与定向增发一般都要锁定一年甚至更长时间,在市场前景不明的现状下,风险显然难以控制。他认为,上市公司应该转变观念,不能再将定向增发作为资本游戏,而应将其作为夯实基本面、寻求真实成长的工具,否则最终可能会被投资者抛弃。

基金参与热情降温

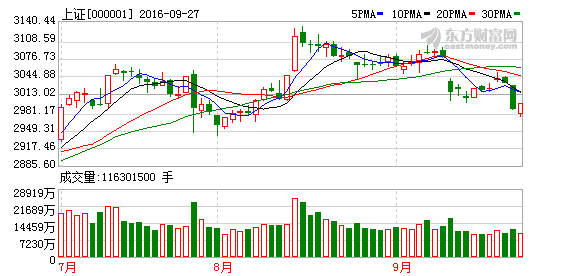

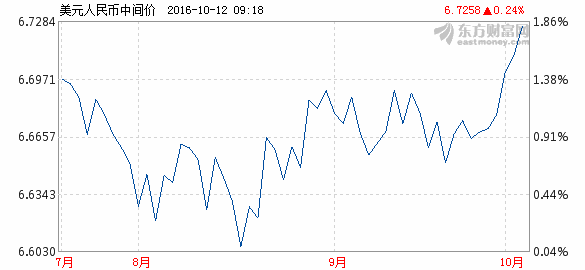

机构投资者对定向增发的态度,本质上是跟随A股市场的环境而摇摆。正是A股市场持续下跌的缩量盘整,让机构投资者参与定向增发的热情急速降温。

一位私募投资经理指出,许多上市公司的定向增发价格,依然参照牛市时的估值,结果肯定不被市场认可,复牌后股价大幅下跌造成定增价格和股价之间倒挂。对机构投资者来说,这类定增已经暴露出巨大投资风险,不可能会参与。“即便上市公司随后调低了定向增发的价格,但往往也很难改变这种价格倒挂的现象。同时,这也会给机构投资者一个比较差的印象,对定增的合理性和必要性产生怀疑。”该投资经理说。

事实上,让投资者忌惮的,还有部分定向增发项目的内容。在一些基金经理看来,个别上市公司的定向增发带有明显“概念炒作”色彩。虽然项目会有一些业绩承诺,但很难判断是否能够实现,而且估值溢价率过高,超出了机构投资者的承受范围。

上海一位偏股型基金的基金经理直言,在市场热衷于炒作概念的时候,参与定向增发可以不用考虑真实价值,通过资本运作来获取市场高溢价套利空间,这类似于击鼓传花的游戏。只要股价距离定增价有足够的安全垫,就会被机构投资者追捧,但在市场陷入低迷的时候,这种玩法显然持续不下去。

客观评估增发利弊

除了谨慎参与定向增发外,机构投资者还对一些针对大股东和战略投资者的定向增发投了反对票,阻止了部分定向增发项目的实施。

以广济药业为例,大股东的定向增发价格定于去年市场暴跌时,相较于当前的股价大幅度折价,结果在股东大会审议定增方案时,就有部分机构投资者投了反对票,导致方案最终未获得通过。银座股份日前发布的公告也显示,公司的定增方案在股东大会上被否决。

对此,基金经理们有自己的看法。上海某基金公司研究总监向中国证券报记者指出,在市场过热的时候,参与定向增发的机会竞争激烈,很少有人会细究定增注入资产的质量,以及定增对上市公司股权结构和治理结构的影响,盲目性很大。“许多基金经理在参与定增的时候,其实手心也捏着一把汗。赌的就是市场环境持续走暖,待解禁时可获得超额收益。但事实上,暴跌给了他们深刻的教训。”该研究总监说,“在市场低迷时,大家开始注重定增的‘质’而非‘量’。对于定增可能给股价带来的利弊进行客观、综合地评估,并对有可能损害自己利益的定增方案勇于说‘不’。这会成为下一个阶段基金经理对上市公司定向增发的态度。”