1、A股市场回顾

2016年的第二周,全球市场继续演绎黑色一周,而且油价也跌破30美元大关,显示全球避险情绪急剧升温。A股市场也难以独善其身,延续下跌趋势。截止到2016年1月15日,上证指数收于2900.97点,全周下跌8.96%,深证成指收于9997.93点,全周下跌8.18%。中证100指数、中证500指数、中小板综指、创业板综指分别下跌6.64%、10.30%、9.75%、8.60%。各行业普遍下跌,其中银行、食品饮料、餐饮旅游跌幅较小,分别为5.23%、7.28%、7.73%;通信、钢铁、农林牧渔跌幅较大,分别为14.21%、13.09%、12.89%。

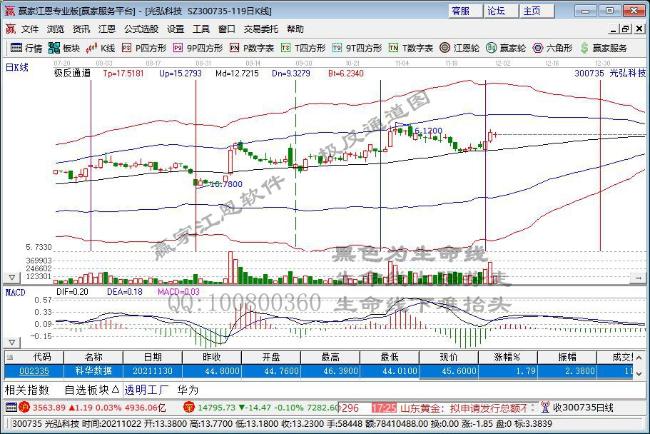

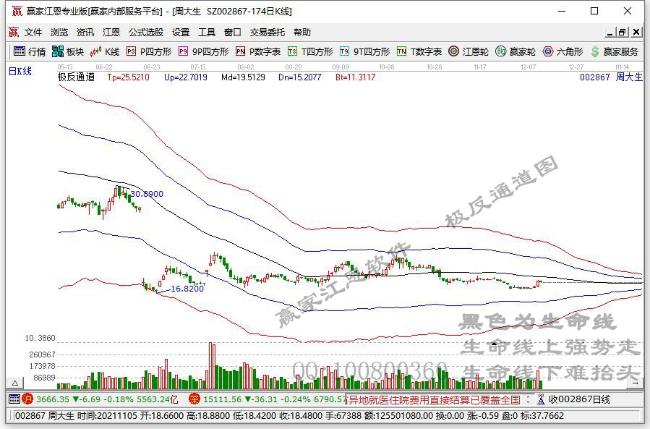

2、交易型基金投资策略:静候深蹲反弹行情继续关注传统封基

静候深蹲反弹。16年伊始市场就以恐怖式的暴跌开局,大股东解禁减持、人民币贬值冲击、熔断机制成为市场暴跌的三大元凶。短时间的暴跌之下,投资者情绪变的格外悲观。当然暴跌之外,更值得反思的是,短短半年时间A股就经历了三次暴风骤雨式的股灾,背后深刻的原因究竟是什么?在我们看来,这与市场参与主体的变化息息相关,绝对收益投资者占比大幅提高,市场一旦出现回撤,止损卖盘导致跌幅迅速扩大。虽然年初的暴跌有前面三个利空因素催化,但目前来看,情况正发生变化。首先是减持新规与熔断暂停,维稳市场信心。其次人民币汇率阶段趋稳,缓解恐慌情绪。随着熔断、大小非、贬值等利空因素逐渐消退,无风险利率再次快速下降带动权益资产吸引力回升,短期市场有望在急跌后开启蹲后弹行情。风格上仍然看好中小创,前两次股灾后的反弹中都是中小创弹性更大。行业方面看好新兴消费服务业相关的传媒、体育、医疗、教育,以及信息技术相关的大数据、云计算,智能制造相关的机器人、智能汽车等。

上周央行在公开市场逆回购2400亿,逆回购到期2000亿,合计净投放量为400亿。货币利率方面,R007均值下降至2.41%。本周债券发行规模为5706.71亿元,相比上周上升1484.26亿元,其中利率债发行1433.41亿元,信用债发行4273.30亿元。本周到期债券规模为3245.01亿元。上周由于股票市场的持续大跌,避嫌情绪驱使债券市场大涨。但是,受制于人民币贬值压力,货币宽松受到制约,政策导向也转向供给侧改革。预期短期债市不会有新的流动性大幅注入,债券市场短期或进入存量博弈。

短期管理层及时暂停熔断机制、制定大小非减持新规缓解减持压力、明确注册制和新股发行的时间表并强调注册制不会使新股大规模扩容等政策措施充分体现出管理层之于A股的呵护意图。而证监会主席肖钢周末发表讲话也提及必须深刻汲取教训,举一反三,学有所得,深化改革,健全制度,加强监管,防范风险,促进资本市场稳定健康发展。整体来看,监管层对于股市短期维稳意图清晰,而从海通金工择时体系来看,趋势指标长期偏悲观;但短期来看,创业板指自高点已下跌25.6%,预期市场下周反弹。加上3月初将迎来"两会"且"十三五规划",各细分领域将有望迎来实质性利好。因而,下周的市场或有望走出反弹行情。当然站在当前,市场元气大伤后震荡或仍难避免,建议投资者选择性价比较高的品种进行配置,如我们持续推荐的传统封基,截止2016年1月16日,市场上尚存续的6只传统封基的年化折价回归收益全部超6%,高的甚至达到12%,处于历史高位。从分级基金来看,由于市场连续暴跌,有高达12只分级B在母基金净值跌幅不足10%的距离就将触发向下到点折算,其中军工B(502005)和高铁B(502032)当前的溢价超过20%,一旦触发下折算投资者将蒙受较高损失,建议警惕风险。海通证券股份有限公司