上周以来,A股投资者基本都被“熔断”占据了视线,更有投资者戏称:“证券市场最大的恐惧,不是来自于亏损,而是来自于不可交易。”但与熔断带来的不可交易相比,如果投资于相同领域的产品,你买了大亏,别人买了却狂赚,是不是更加郁闷呢?上周以来,A股投资者基本都被“熔断”占据了视线,更有投资者戏称:“证券市场最大的恐惧,不是来自于亏损,而是来自于不可交易。”但与熔断带来的不可交易相比,如果投资于相同领域的产品,你买了大亏,别人买了却狂赚,是不是更加郁闷呢?

随着2015年鸣金收兵,火山财富注意到,同样是在2015年4~6月进入新三板的私募产品,仅半年多时间,有的产品净值跌去超30%;有的则是暴涨近300%。

超半数产品净值低于1元

新三板市场自诞生起,就一直同造富神话紧密相连,而经过2015年初的疯狂后,似乎鲜少听到有人能再从这个市场轻而易举“捞”到一大笔钱。

股转系统2015年统计年报显示,截至12月底,新三板挂牌公司数量达到5129家,机构投资者2.27万户,个人投资者19.86万户。由于开户门槛高的限制,许多投资者都是通过参与新三板私募产品而间接投资新三板。

从基金业协会备案信息来看,2015年私募机构作为管理人的新三板私募产品有673只;证券公司作为管理机构的新三板私募产品有45只。此外,基金一对多专户的新三板产品也达到265只。

不过,投资者要想了解这些新三板产品的全貌,却并非易事:一方面,由于不少新三板产品的投向均为较早期的项目,这些项目有的甚至还未挂牌或进入做市阶段,因此产品净值很难及时公布;另一方面,部分私募机构对其旗下新三板产品净值的更新并不积极,更多地是通过托管机构来公布。

火山财富从市场上几家主要托管机构获悉,绝大多数新三板产品累计净值均在1元以下。例如在国泰君安托管的新三板产品中,截至2015年12月30日,及时公布净值的新三板产品共有40只,而累计净值在1元以下的多达22只。

另一托管大户招商证券,其目前共托管91只以“新三板”命名的产品,其中有61只较为及时地公布了净值,而累计净值在1元以下的多达39只。

此外,国信证券目前共托管139只以“新三板”命名的产品,其中有70只及时公布净值,而累计净值在1元以下的同样多达40只。

业绩两极分化明显

此外,火山财富注意到,虽然新三板市场在2015年下半年以来,整体表现较低迷,很多产品整体业绩表现并不抢眼,但业绩分化明显。

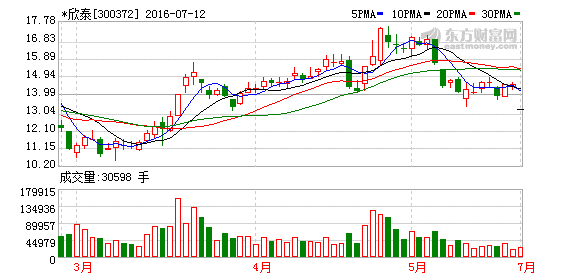

以中盟泰-新三板7号私募投资基金为例,其成立于2015年7月,截至12月31日,累计净值达到3.984元。

该基金2015年8月参与了科海股份的定增,其以每股5元认购了科海股份600万股,一举成为科海股份第三大股东,为该基金增色不少。而科海股份自2015年5月11日挂牌以来,股价最高曾涨至25.72元,该股2015年12月31日收盘价为20元。

除了这只基金,同样成立于2015年6月的智果奋斗新三板1期,截至2015年12月31日,净值也达到3.986元,其同样是受益于以每股10元认购了500万股分豆教育的定增股。随后,该公司面向全体股东每10股转增15股,智果奋斗新三板1期所持的分豆教育每股成本已降至4元。以2015年12月31日的收盘价16.01元计算,其投资获利丰厚。

与之形成鲜明对比的是国华汇金新三板100分层指数基金1号,截至2015年12月31日,其累计净值仅为0.667元。该基金成立于4月,刚好是在三板做市指数创出2673点高点的位置入市。从其投资策略来看,主要是通过挑选最有可能率先采用竞价交易、进入优质层及符合转板条件的新三板公司股票作为成分股,编制国华汇金新三板100分层指数,再以指数成分股为基础构建投资组合。但该产品成立以后跌幅明显。

从成立时间来看,上述产品的成立相差至多两个月左右,但却呈现截然相反的业绩表现。

业内人士表示,“虽然部分产品可能通过低价定增,短时间获得丰厚回报,但一般不太可能转手就卖。一是流动性目前还不太好,只能通过拉长时间来慢慢退出。二是即使没有限售期,但企业定增引进投资者,大多是出于战略考虑,如果转手就卖,那么这些机构投资者的口碑肯定不会好,长此以往,肯定很难在这个行业做下去。”

回过头看,此前行情向好时,曾出现部分新三板产品借助几只个股暴涨而净值连续飙升,随后又出现大幅回落的情况,业绩表现犹如过山车。目前三板市场流动性仍未见明显改善,上述表现抢眼的产品要想及时获利了结也并非易事,因此,这样的业绩表现能否持续下去,也还需要更进一步观察。