一 上周市场回顾:

上周沪深两市双双回调,且跌幅逐日扩大,成交量逐日缩窄,虽上周三有所反弹,但随即周四两市上演大幅跳水,周五沪指更是暴跌6.42%跌破4500点。截至上周五收市,沪指报收4478.36点,当周大跌了687.99点,跌幅达13.32%,创5年来单周跌幅之最;深成指数报15725.5点,一周内大跌了2372.77点,跌幅达13.11%;创业板指报3314.98点,一周内下跌了584.72点,下跌达14.99%。

各板块来看,总体上各行业板块全线飘绿。创业板指6月17日一度反弹近4%,但18日尾盘暴跌6.33%,创一年半以来的单日最大跌幅。中投在线研究中心综合多数私募观点认为,今年牛市或已进入中期回调期,未来1-2两个月市场将以震荡调整为主。

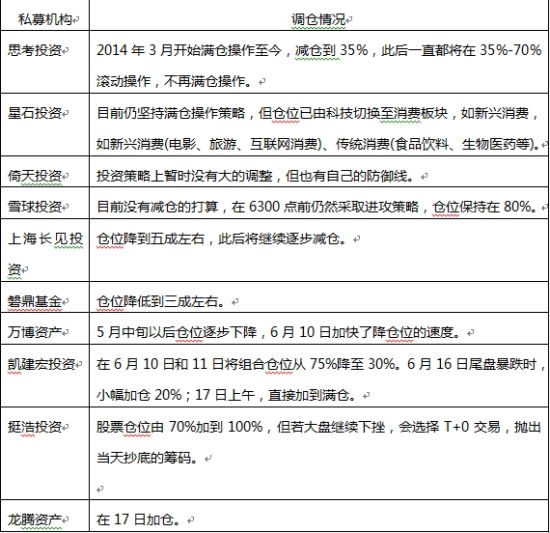

同时,两市的深度回调促使私募大幅调整持仓,中投在线研究中心了解到,多数私募减少了70%至80%的仓位,不过也有私募坚定看多,趁市场大跌有选择性地加仓,以备未来结构性上涨行情,或博取短期波动收益。

二 一周私募焦点:

证监会张育军:大力支持资产管理行业发展

证监会主席助理张育军18日在中国证券投资基金业协会夏季论坛(2015)上表示,当前我国资产管理业面临全新形势,有诸多挑战,监管部门将大力支持资产管理行业发展,努力营造有利于行业发展的制度环境。

一是着力推动信托法律关系建设,统一资产管理行业监管标准;二是积极推进资产管理业公司治理改革,鼓励符合条件的私募机构发展公募业务;支持专业人士发起设立公募基金机构;鼓励基金公司引入产业资金、个人资金,推进混合所有制改革,支持有条件的基金公司实施股权激励,通过事业部制、延期支付等多种方式完善长效激励约束机制。鼓励符合条件的各类金融机构设立专业的资产管理机构,从事新的投资品种和投资标的,比如FOF、Reits和养老金投资基金。同时,支持第三方销售机构开展以公募基金为标的的组合投资,积极推动天使联盟和创投网络化发展,营造有利条件支持并购基金跨境发展。四是大力发展投资顾问服务,将进一步明确投资顾问的法律地位和业务范畴,进一步探索建立投顾业务管理制度,研究推进投资顾问以受托人身份从事特定类型的投资管理服务。鼓励证券公司、基金公司等开展投资顾问服务。五是推动行业标准体系建设,提高估值、核算、评价、征信、信息系统等中后台技术标准。六是推动行业税收体系完善,促进长期资本形成。

私募基金可入银行间债市

私募基金将可直接在银行间市场开户。记者获悉,15日央行金融市场司发布《关于私募投资基金进入银行间债券市场有关事项的通知》,允许私募投资基金进入银行间债券市场开户。

部分私募提前减仓锁定收益

有媒体报道,与公募基金高位坚守不同的是,不少私募基金在5月中旬就已经主动降低了仓位,尤其是前期涨幅过高的明星品种,轻仓躲避牛市急跌的风险,只拿少量个股小抢波段,保留参与感。

新三板做市商扩围在即 阳光私募或成新政主角

近日,全国股转公司副总经理隋强公开表示,基金公司子公司、期货公司子公司、私募基金等非券商机构参与推荐挂牌、股票做市的政策有望很快落地。这意味着新三板挂牌过程中的推荐业务、做市业务牌照将全面放开,券商在新三板上吃独食的时代即将过去。

场外配资清理:已备案私募暂未受冲击

6月12日,证监会有关负责人重申,将对证券公司因信息系统外部接入引发的信息安全事件,以及存在为场外配资活动提供便利、直接或间接参与非法证券活动等情形的情况依法采取行政监管措施。不过,在治理配资业务的同时,证监会也放开了融资融券的展期操作。而在业内人士看来,这一调整或在彰显监管层促使A股融资业务向场内回流的政策导向。

私募竞相赴各大银行私行“赶考”

为了趁牛市的风口扩大规模,渠道和客户资源缺乏的私募基金纷纷求助于各大银行私人银行部门。拥有大量高净值客户资源的私人银行部门,也从私募的规模扩张中获取了不菲的业绩提成。近期,不少私募基金竞相赶赴各大银行私人银行部门“赶考”,以求进入私人银行部门的白名单。

三 上周私募业绩

上周两市大幅回调,阳光私募基金的收益也纷纷跳水。中投在线研究中心统计,排名首位的基金产品当周收益率为132.69%,而此前一周为368.78%;排名前20位的收益率在132.69%-25.56%之间。同时,产生亏损的产品数量有所扩大,共有146只产品净值下跌,下跌超过20%的有64只,跌幅最大的达73.51%。

按投资策略来看,股票型产品收益继续领先,排名前20位的收益率在132.69%-25.51%之间;同时,录得负收益的阳光私募产品中,下跌超过10%的股票型产品有139只,此前一周这一数值为112只;下跌20%以上的产品有63只,此前一周为44只。

相比之下,上周债券型阳光私募产品收益率较低,排名前20的收益率在5.29%-0.26%之间,相比此前一周也有所收窄;净值下跌的产品为29只,跌幅最高的达7.11%;货币市场型阳光私募产品中,前10位的收益率在0.09%-0.06%之间。

其他另类投资来看, FOF产品本周收益率也有明显下降。上周在售的62款FOF产品中,收益率前10位的在7.40%-0.16%之间,而此前一周位于12.47%-8.19%之间;有10只FOF产品录得负收益,下跌幅度最大达6.71%,相比此前一周的3.86%也有所扩大。

四 上周私募持仓:

中投在线研究中心了解到,沪指站上5000点后,私募的多空分歧加深。上周市场下跌加剧,阳光私募持仓松动,上周大幅减少了仓位,多数减少了70%至80%,有些动作较大的,直接将仓位降至10%。一批通过场外配资、融资融券等方式放杠杆的资金,上周也都在减仓。不过,也有部分私募趁市场大跌大幅加仓。

以下是对上周私募的调仓情况汇总:

上周私募的调仓情况汇总图

五 下周市场展望:

下周交易提示:

恒锋工具等2只新股下周申购

根据监管层安排, 6月23日将有两只新股进行申购,分别为恒锋工具、光力科技,两只新股均登陆创业板,其中恒锋工具顶格申购需12.07万元, 光力科技顶格申购需6.55万元。

船舶业十三五前期稿完成 重点扶持高端海工装备

从第五届中国海洋工程国际研讨会上获悉,中国船舶(行情56.26 -7.24%,咨询)工业行业协会牵头编制的船舶工业“十三五”发展规划前期研究思路初稿已经完成,提出到2020年高技术船舶、海洋工程装备及关键配套设备制造能力明显增强,进入世界海洋工程装备制造先进国家行列,成为世界上主要的配套设备制造国。此外,规划有望以船舶工业对接《中国制造2025》的专项规划形式出台,重点扶持高端海工装备。

证监会严查造谣乱市 将出拳整治

证监会发言人李钢6月18日在“2015陆家嘴论坛”情况说明会上表示,近期随着股指不断走高,市场对于信息高度敏感。一些不法分子刻意捏造、散布一些虚假信息,严重扰乱了资本市场秩序,甚至引发了股指大幅波动,证监会已经关注到了近期资本市场的一些谣言。针对市场反映强烈、严重危害市场秩序的一些重大违法违规行为,证监会近期集中部署了2015证监法网专项执法行动。

私募看后市:

倚天投资叶飞:一带一路和国企改革的“中字头”的股票接下来会有一个大的回调,调两三个月之后,会随着大单慢慢起来。每年都是春季行情和秋季行情,随着指数推高的话,就是二八行情。

星石投资:短期调整不改长期方向,在确定了短期确定性最强的板块后,每次市场的短期调整,都是入场的良好时机。目前消费板块估值合理,并且企业盈利迎来反转,下阶段会有较好的结构性行情。

朱雀投资:市场短期或将进入一个休整期,但下跌空间也难以看的很深,最坏情况进入一个震荡期。中长期看在还没看到促发牛市因素出现拐点前,市场短暂的休整只是为了更健康地上涨。

凯石益正资产仇彦英:从稍长的时期看,今年年底或者明年经济会出现复苏,股市里钢铁、水泥、化工、建材企业会被炒。

金鼎轩投资董事长杨惊涛:目前展开的是牛市的大二浪调整,这个调整是对之前整体2500点上涨的调整,因此需要时间和空间,预期将在60日均线附近再度构建底部。目前60日均线在4410点,不过目前来看随着时间推移均线会上移,下周均线点大概会在4450点左右。

巨丰投顾:在趋势没有完全走坏之前,轻易不看空。指数下跌的情况下,个股异常活跃,表明做多意愿依旧。

慧利资产刘树祥:市场即使有泡沫,也是结构性的泡沫。还是有不少景气度很好但没泡沫的股票等待挖掘,例如医药、消费品以及个别市值大的环保股。

或恪投资王建立:市场会在震荡波动加大的态势下会维持一段时间,或持续至中报行情到来之前。可利用中报行情,关注那些利润增长、并购超预期以及公司高管增持的公司。 长期来看,目前时点牛市并未走完,市场上涨的逻辑和趋势并未改变。

上海长见投资管理有限公司总经理唐祝益:这轮震荡时间可能会持续得长一些,资金降杠杆是震荡不休很重要的一个原因。资金进场的通道被压缩了一部分,流动性会变弱,只有等券商清理场外配资的工作完成得差不多了,估计才会显露企稳迹象,最快估计也要到6月底。

磐鼎基金凌剑锋:这轮震荡的幅度和周期,肯定要比去年12月和今年1月的大和长,但牛市格局仍未被打破。但回调要到位,主板至少要回归60天均线。

万博资产李敬祖:以往牛市中级别的调整一般在20%左右,现在一个多月的调整幅度也基本符合这样的规律,所以目前依然处在牛市之中,牛市进程没有变化。但震荡周期可能会拉大到一两个月左右,这期间,连续5个交易日的大盘指数大幅下挫可能会成为常态,阶段性的风险较大。

北京德源安资产总经理李崟:很可能下半年是经济中长期发展的一个底部,也就是说下半年的中国经济会探底,并且反弹,如果是这样,一些强周期性的主板股票就会上涨,这也会对创业板股票构成资金分流效应,给小股票带来压力。