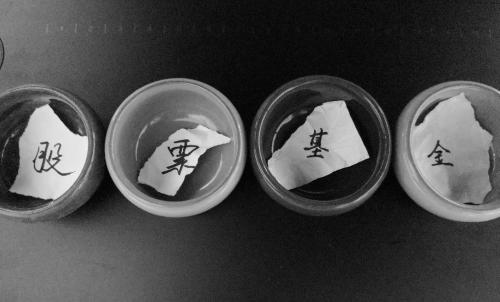

如今,越来越多的基金公司与互联网企业合作开发大数据基金,嘉实基金也顺势推出嘉实腾讯自选股大数据基金。基金经理刘斌希望拥有全新数据源的大数据基金,可以为投资者带来更好的收益。

自选股大数据贴近投资

刘斌介绍,设计这款基金的出发点是因为公募基金对于上市公司现有数据的挖掘及应用已相当充分,需要有更多的“数据源”来帮助或指导投资决策。

不同的数据源对投资的有效性是不同的。嘉实腾讯自选股大数据基金的数据源是腾讯财经和腾讯自选股App的大数据。据了解,目前腾讯财经的用户数超过5000万,自选股App日活跃用户在百万级别,数据具有较高市场代表性。刘斌表示,相对于搜索大数据、电商大数据等来说,财经用户数据与真实的投资更近,传导路径更短,可以直接进行分析和挖掘。

刘斌介绍,大数据来自上述用户的点击、关注、取消关注、搜索,以及对相关财经新闻的阅读等行为,嘉实基金凭借丰富的股票投资经验,通过分析、挖掘这些行为背后与股票超额收益表现之间的关系,找到行为表现和股价表现的逻辑,应用到投资中,为投资者创造收益。

模型和业绩稳定是关键

传统股票型基金可以通过自下而上精选个股或自上而下的行业配置来实现投资,而大数据基金则是通过对大数据的分析模式来实现的。这也就是为什么让从事量化研究的刘斌担任基金经理的原因。

当然,投资创新仍然要符合基金风险控制要求。市场上同类产品净值大幅波动,刘斌表示,模型的稳定性和业绩稳定至关重要,投资效果也取决于基金运作中的风险控制。刘斌表示,这只大数据基金的投资流程大体是,先通过腾讯提供的大数据构建一整套行为分析策略,从中筛选有价值、成长好、流动性强、盈利质量不错的个股,建立一套选股策略,然后与嘉实基金自有的股票池叠加,通过价值、成长、流动性、盈利率等基本面指标进行筛选优化,最终形成投资组合。

大数据基金需要一揽子股票组合,而对于组合的调整体现了主动管理的特点,嘉实腾讯自选股大数据基金也是国内首只主动管理的大数据策略基金。刘斌介绍,会根据腾讯自选股大数据反应的市场情绪、市场变化做一些灵活的调整,有望有效把握市场热点和提前布局,帮助投资者获得丰厚的超额收益。

大数据模型需更新换代

了解大数据的人或许听说过“黑箱模型”或称为经验模型,刘斌表示他的基金并不会应用这种模型。

刘斌强调,大数据基金的数据模型需要更新换代。市场在变化,投资者结构也在变化,用户行为也在不断变化。基金的量化投资构建流程也会定期回溯和测试,验证每个投资方法背后的逻辑是否发生了变化,投资策略的风险收益特征是否发生变化。这也是大数据基金经理和传统基金经理最不一样的地方。“我们不需要像传统的股票基金经理那样每天调研上市公司,关注上市公司变化。我们需要关注的是数据运行逻辑的变化。”作为一名有着10年量化研究经验的基金管理者,刘斌对即将管理的基金充满信心。