【乐观中勿忘风险 四季度基金该这么买】在经历了前三季度过山车般的行情之后,不少机构认为四季度A股可能出现一波超跌反弹和结构性行情,投资者可以适度乐观的心态借道偏股基金参与反弹,但反弹非反转,大环境不佳的情况下,风控依然十分重要,降低盈利预期、采用定投和注意落袋为安可以帮助投资者在四季度有所斩获。国庆假期后,股市超跌反弹,但交易仍呈现明显萎缩态势,机构建议投资者,四季度需要适度谨慎,一是股市反转趋势未现,二是债市反弹已计数月,需要防止高位震荡。

在经历了前三季度过山车般的行情之后,不少机构认为四季度A股可能出现一波超跌反弹和结构性行情,投资者可以适度乐观的心态借道偏股基金参与反弹,但反弹非反转,大环境不佳的情况下,风控依然十分重要,降低盈利预期、采用定投和注意落袋为安可以帮助投资者在四季度有所斩获。

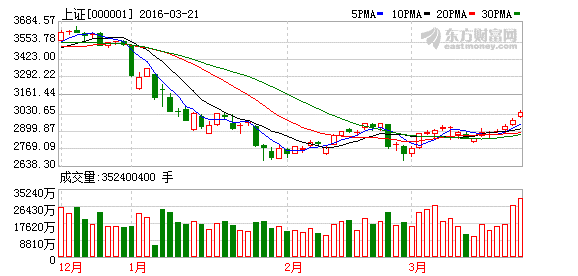

在股市暴跌的同时,债券市场在三季度表现火热,股市的暴跌经验告诉我们,越是过热的市场越是要保持理性和警惕,债券市场同样要警惕过热风险,纯债基金如有盈利应该及时逐步兑现收益。

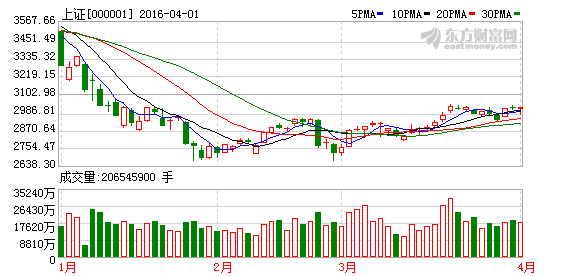

四季度海外股市依然不会太平,美国加息的扰动、大宗商品的暴跌和反弹、汇率的波动、甚至地缘政治等因素均可能引起全球股市的大幅波动。如果你不知道风险在哪里,就不要投资,因此QDII基金可以适度配置,但仓位过重则不可取。

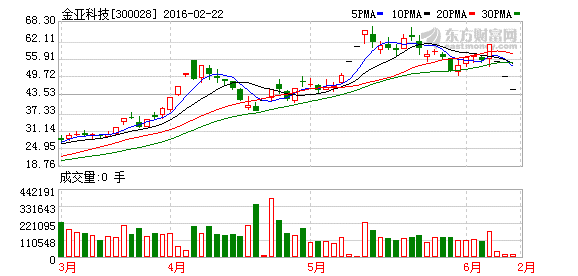

偏股基金:

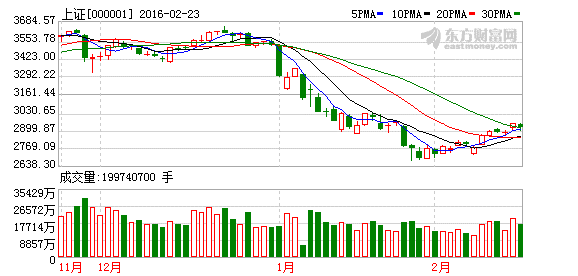

股市超跌反弹

适度乐观中勿忘风险

在10月份基金投资策略中,海通证券判断股票市场处于一个较好的阶段,资金面与政策面均提供了较好的支持,但是考虑到反弹而非反转,所以在资产配置上,仅建议基金投资者将混合基金投资比例从低配向上调整到中性配置。同时在基金品种选择上,建议投资者提高组合里成长风格基金的配置比例,关注选股能力强的基金经理,如果成长强于价值的结构化行情延续,这类基金经理有望取得超越平均水平的业绩。

上海证券10月份基金投资策略认为,预期10月市场将在震荡中实现筑底,市场投资机会以结构性机会为主,上涨的希望在孕育。建议投资者转向中性偏乐观,低风险投资者继续维持相对中性的配置结构;高风险投资者适当增加权益型基金的配比。

10月份权益类基金投资方面,上海证券建议投资者重点关注选股能力突出、波段操作能力强的混合型基金;主题方面,建议侧重配置国企改革主题基金,重点关注重仓受益固定投资加速的顺周期蓝筹板块的绩优基金;适当配置具备真正选股能力的中小盘成长风格基金。

有机构10月份投资策略认为,目前市场的风险已经得到极大释放,杠杆风险总体可控,此外,市场成交继续缩量、机构仓位普遍偏低、近期金融领域反腐力度加大等也都支撑A股市场蓄力回升,短期不悲观。但全球市场当前处于动荡时期,汇率、大宗商品和经济低迷等多重不确定性因素叠加,未来的乐观之中也需多一份谨慎。在基金配置方面,对于中长期的投资者,仍然建议把握选股能力强的基金。

凯石财富10月份基金投资策略认为,市场底部已经逐渐清晰,影响A股走势的多种因素已基本稳定,未来经济超预期下滑或将成为影响股市的关键因素,因此建议保持积极心态,对基本面数据保持敏感。长期投资机会已经来临,投资者可择机分批加仓,关注三季度经济数据的影响的同时适当控制仓位,待经济基本面影响可控之后,可继续进行加仓操作。

在股混基金产品选择上,凯石财富建议关注基金经理短期交易能力强、选股能力突出的偏股混合型基金和主动型股票基金。对于组合基金的投资者,建议组合的核心部分配置成长风格基金,卫星部分配置价值风格基金和主题基金。主题方面,医疗器械、医疗改革、网络安全、计算机应用等建议重点关注。

有机构四季度投资策略报告认为,A股市场于四季度或将面临更稳定的市场环境,股指运行逐步趋稳是大概率事件,且随着市场信心和技术性逐步修复,超预期改革措施推出和四季度经济企稳回升预期等因素的刺激,不排除股指于四季度出现反弹的可能,虽然空间和力度未知,但已无需再悲观。积极型、稳健型投资者可适当参与或定投参与偏股型基金投资。

债券型基金:

牛市需警惕过热

逐步兑现收益

固定收益基金投资方面,上海证券基金研究中心认为,一方面,目前债市收益率水平和信用利差均低于历史均值,另一方面经济政策大环境仍然有利于债市走强。预计短期内债市有望继续走牛,但当前时点或已不在适宜继续大幅超配债券型基金,建议投资者可以适当降低债券型基金配置比例。在配置品种上,上海证券更加看好重仓期限为中期、评级为中高券种的债券型基金。

凯石财富认为,经济继续承压、资金面无忧、IPO暂停等因素将继续支持债券市场慢牛行情。时下,信用债绝对收益率和信用利差都已处于历史低位,由于公司债发行利率下降,加杠杆模式使其安全边际大大下降。而相比之下,利率债的杠杆套息价值凸显,建议优选利率债配比偏高的纯债基金,并谨防股市转暖对债券市场的冲击。

海通证券认为,债基相对于股混基金波动较小,短期内可以做避险资产, 建议配置债性较纯,且在券种配置上以利率债与高等级信用债为主的基金产品。

分析认为,目前经济下行压力依然较大,宏观经济面临持续的低通胀环境,货币政策有望继续保持宽松,叠加更积极的财政政策推出预期升温,债券市场慢牛格局有望延续,债券基金具有比较高的配置价值。

QDII基金:

市场难言企稳

不建议重点配置

海通证券认为,短期内来看在美国确定加息利空美国股市之前,可以考虑配置美股QDII。加上近期美元升值趋势较强,投资美元计价标的资产的QDII 产品如美股、美国房地产等基金可以帮助投资者规避人民币贬值风险。

凯石财富认为,海外市场仍然存在部分不稳定因素,是否真正企稳仍需进一步观望,不建议重点配置QDII产品。由于长期看人民币贬值压力持续存在,从大类资产配置策略出发,投资者可以考虑配置少量美元计价资产,建议关注投资美债、REITs等方面的产品。

QDII方面,上海证券建议战略性配置正在走出泥潭且估值较低的欧元区股票QDII、适当高配美国股票QDII,尤其是美国房地产和制造业板块QDII,低配日本股票QDII,回避新兴市场和香港股票QDII,谨慎对待商品QDII。美国加息延后利好黄金,短期交易性投资者可适当关注黄金QDII.

分析认为,港股估值较低的事实,以及人民币贬值预期,包括成交量持续萎靡,都推升了当前港股的配置价值,建议投资者均衡配置2成左右港股QDII标的,也可以关注海外高息债类产品。

海外基金投资方面,分析认为美国经济复苏稳健,但局部性经济数据表现不如预期,致使美联储年内加息可能性降低,美股短期内继续调整风险不大,美股QDII基金仍可继续持有,但不宜急于继续加仓。