人民币是一步到位式贬值,还是趋势性贬值,具有不确定性,对A股走势影响带来不确定性。

人民币对美元的突然大幅贬值,使得投资者对后市感到迷茫。

“无论如何,我们认为央行完善中间价报价是汇率政策的重要进展,是汇改的一个新举措。”瑞银首席中国经济学家汪涛表示,“鉴于市场预期美联储今年开始加息、过去一段时间人民币对其他主要货币显著升值、出口乏力、国内通缩压力加剧,人民币汇率持续面临贬值预期,人民币改革新举措表明决策层允许人民币对美元出现更大幅度的贬值。因此,我们将年底人民币对美元汇率预测从6.3调至6.5,并预计2016年年底人民币对美元汇率为6.6。”

贬值助力稳增长

央行宣布自2015年8月11日起,中间价将参考上日银行间外汇市场收盘汇率,并综合考虑外汇供求情况。央行认为完善中间价报价将有利于提高中间价形成的市场化程度,从而使之前几个月非常稳定的中间价更易受到市场力量影响。

瑞银认为,近期IMF对SDR货币篮子进行了非正式的技术性讨论,其中提到了人民币中间价因为与市场价脱离而不能作为SDR计算的参考价。因此央行完善汇率中间价报价很可能是为了提高中间价市场化程度,从而促使IMF将其作为SDR参考价。未来,央行表示人民币汇率形成机制改革会继续朝着“市场化”方向迈进,将推动外汇市场对外开放、引入合格境外主体,并促进形成境内外一致的人民币汇率。

人民币改革新举措恰好是在国务院提出“扩大人民币汇率双向浮动区间”之后不久,而且也正当7月出口再次表现乏力、生产者价格进一步下跌、内需也很可能仍然非常疲弱之时。鉴于目前贬值压力较大,如果未来中间价紧随上日收盘价,贬值预期可能会迅速固化,造成人民币快速、大幅贬值。如果真是这样的话,这意味着我国汇率政策发生突变:从保持稳定的汇率转变为允许市场推动人民币不断贬值,以汇率贬值来助力稳增长、抗通缩。

不过,瑞银认为决策层不会就此让市场动能成为左右汇率的唯一因素,因为那将可能带来很大的不稳定性。相反,政府在汇率政策方面可能将保持相对谨慎。其中一个考虑是今年11月即将举行的IMF关于人民币纳入SDR的讨论。更重要的是,决策层可能希望避免加剧贬值预期、引发大规模资本外流。因此,未来汇率政策到底怎么改变,投资者应密切关注未来几天的人民币对美元汇率中间价、以及央行如何管理汇率市场供求。

利空影响多大

人民币贬值脚步似乎没有停止。8月12日,人民币对美元汇率中间价报6.3306,较前一交易日再跌1008个基点,贬值1.62%。13日央行公布人民币兑美元汇率中间价报6.4010,继续下跌704点。自央行11日宣布完善人民币对美元汇率中间报价机制后,人民币对美元的中间价已经连续贬值4.66%。

海富通基金认为,在美联储加息背景下,人民币若持续贬值,或导致资金外逃,这也是市场最为担忧的。美国加息也会使一部分热钱流出,但对新兴市场而言,影响大小取决于自身基本面坚实程度。

另外,人民币贬值会冲击资产价格,金融、地产等权重板块走势趋弱,这将拖累整个A股走势。

但好的一面是人民币贬值降低出口压力,有利于国内企业提高竞争力;另外,为防止人民币过快贬值,央行或在外汇市场买入人民币,在国内金融市场投放基础货币来对冲,央行继续放水的约束减小。长期来看,有利于实体经济复苏。

总体来看,这次是央行主动引导汇率下行,未来一段时间可能还会有小幅贬值,但不用过度紧张,贬值是可控的,对稳增长和防范风险都有好处。

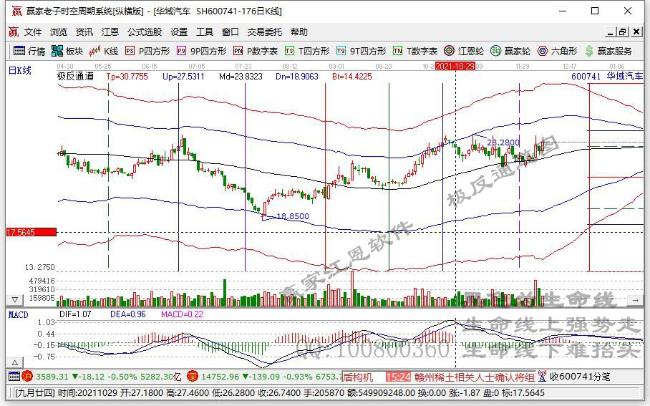

人民币贬值也令A股市场走弱。8月12日,上证综指下跌逾1%。国泰君安认为,人民币贬值总体而言利空股市:一方面人民币贬值导致国内资产吸引力下降;另一方面贬值或加剧资金流出,导致流动性被动收紧。

方正证券称,人民币汇率短期贬值过大,不利于A股短期走势,短线大盘存调整压力;但市场潜在中期流动性向好预期,制约大盘回落空间。目前困扰市场的是,人民币是一步到位式贬值,还是趋势性贬值,具有不确定性,对A股走势影响带来不确定性。

方正证券认为,此次人民币贬值选择的是“暂时一次性贬值+阶段性观望”的方式,目前还难以准确判断贬值对流动性的影响。但在一次性贬值之后人民币汇率近期维持稳定的概率比较大,该事件对短期市场的负面影响有限,反而它可能会激发市场对周末降准的猜想,这将对市场形成支撑。因此如果最近两个交易日市场出现调整的话,或将再次出现短线买点。

贬值下的机会

不过,南方基金杨德龙认为,对股市而言,人民币贬值影响并不大,A股已经完成二次探底过程,震荡反弹趋势不变。板块上看,人民币贬值对有色金属、纺织服装等相关出口行业有利,对房地产、航空、银行、农业等板块不利。

兴业证券表示,经历“人民币贬值”的短期扰动,依然看好此次反弹,依然维持这是三季度中后期乃至未来数月最好的反弹时间窗口。反弹更大概率会以一种“退二进三”或“进二退一”的形式出现,这种节奏能使行情走得更长,结构性机会也更大,空间和时间的操作性也会更强。

投资者需要观察财政政策刺激下,哪些细分行业的企业能够拿到足够的订单,关注那些供需关系较好的行业,在财政刺激下,需求和订单的改善将持续推升相关子行业的价格和上市公司盈利能力。

投资者对人民币贬值会有分歧,甚至部分人会很悲观,从而可能引发盘中的震荡。但是,从逆向思维来看,此时的震荡反而是可以利用“低买”选择机会的时机。同时,要立足基本面和政策面的确定性,寻找筹码松散之处进行突破。

短期基本面的确定性,包括,短期行业景气度高的养殖、新能源汽车、航空、餐饮旅游、白酒等;也包括估值和盈利匹配度高的金融、医药等行业的二线蓝筹股。

这一类股票因为机构有仓位而存在博弈性抛压,应该适当做波段,不追高、在低位时买入。

受益于“稳增长”政策加码的领域,包括,水泥、海绵城市规划、环保PPP、建筑、管网、电力设备和清洁能源、冬奥会和京津冀等区域相关的基建、受益于新批准的重大工程项目的公司。

“从监管救市的举措来看,A股3400点到3600点的救市底线近期在进一步夯实。”国泰君安表示,流动性水平已经向后危机时代回归,部分交易型投资者会逐步回归市场之中。维持对市场震荡的观点,震荡区间当前维持在3400点到4300点之间。在这个过程中需要重视从交易中获取超额收益的机会,市场行业轮动和主题轮动的特征会更加明显。短期市场中国企改革将成为市场关注的重要因素。此外,部分行业的季节性景气也将驱动市场交易性投资热点的出现。