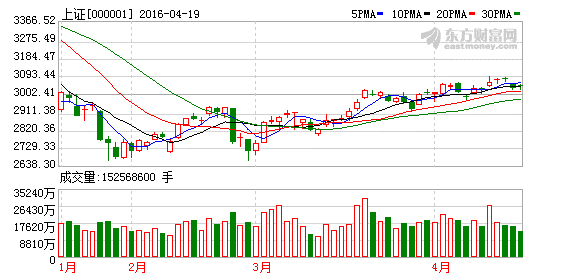

【权益类基金发行回暖 扎堆沪港深主题】四季度以来,经历市场调整修复后,资金入市的意愿逐步增强,而随着市场情绪逐渐转向乐观、场内交易热情再度回升,股票型基金及偏股型基金发行也开始逐渐提速。此前,以债券型基金、货币型基金等固定收益类基金为主流、权益类基金发行遇冷的格局也发生了变化。四季度以来,经历市场调整修复后,资金入市的意愿逐步增强,而随着市场情绪逐渐转向乐观、场内交易热情再度回升,股票型基金及偏股型基金发行也开始逐渐提速。此前,以债券型基金、货币型基金等固定收益类基金为主流、权益类基金发行遇冷的格局也发生了变化。

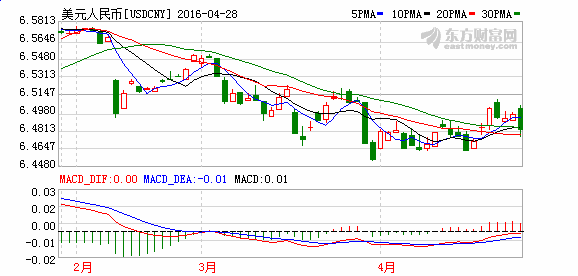

值得注意的是,从新基金发行与产品设计的情况看,不少权益类基金不仅将灵活配置策略纳入到新基金中,同时也将投资范围扩展到香港市场。多位基金人士表示,随着人民币加入SDR,人民币国际化进程进一步加快,香港市场将成为海外增持人民币资产的通道,国内资金南下的规模也会越来越大,香港和内地市场的联动性以及估值优势,将令港股市场吸引力加强。

权益类产品密集成立

随着市场人气的逐渐回升,资金“借基入市”的意愿也开始增强,基金发行热潮再度回升。统计显示,10月,由于市场的逐步反弹,新基金发行回暖迹象出现,当月共有33只新基金开始认购发行,募集资金额为272.81亿元,其中股票型基金4只,混合型基金13只,债券型基金8只,货币市场型基金7只。而9月份新成立基金产品仅为18只,募集金额为182.27亿元,11月共有70只新基金成立,募集资金总额达到938.56亿元,相比10月份募集量上涨244%,总额超过此前三个月新基金募集资金的总和。

在新发基金产品中,权益类产品发行速度的提升则非常显著。统计显示,11月共有114只新基金成立,其中普通股票型基金和偏股型基金有71只,占比达到62%。10月仅有22个新基金成立,其中普通股票型基金和偏股型基金有7只,占比仅为31%。而正在行政审批进程的212只基金中,权益类产品的比例也较高,有138只偏股型基金、50只债券型基金、21只货币基金和3只QDII基金,权益类待批基金占比达65.09%。

自8月份以来,由于市场调整剧烈,固定收益类基金是投资者的主要选择,新发基金中,债券型基金、货币型基金等基金在新发基金规模中占比不断攀升,而偏股型基金则遭遇“寒冬”。进入11月,无论是新发基金产品的情况还是审核排队的情况,权益类基金产品发行状况的改善也将意味着此前固定收益类基金占据新基金发行主流的格局将被打破。

基金看好港股市场表现

值得注意的是,在新发的产品中,跨市场主题的基金品类出现明显增多的趋势,布局未来香港市场成为多家基金公司今后一段时间主要的战略布局方向。据中国证监会最新披露的基金募集申请公示表显示,截至11月20日,有370多只新基金待审批,在上述待审批的新基金中,多家基金公司准备发起的产品均包含沪港深主题。仅11月正在发行的新基金产品中,就有三家基金公司发起沪港深相关的基金产品。

从“沪港通”到两地基金互认,再到“深港通”,内地与香港资本市场的互联互通步伐正在加快。基金公司对发行沪港通、深港通相关产品的热度不减。在业内人士看来,一方面,沪港深基金既可以投资A股,又可以投资于“港股通”标的股票,标的选择范围广泛,在分享沪港深三地投资机会同时,也可以在A股市场调整之际寻求避险机会,配资策略相对灵活;另一方面,当前监管对这类基金产品发行开始逐步放开,未来在深港通开通的强烈预期下,港股市场的投资机会逐渐显现,沪港深基金可为内地投资者开启全新的港股投资模式。

大摩华鑫研究管理部总监王大鹏表示,香港是全球主要的国际金融中心之一,也是人民币国际化的桥头堡,关注度将逐渐提升。香港市场以机构投资者为主,奉行价值投资理念,和A股市场相比存在价值低估,而且港股市场有很多稀缺的投资标的。“投资港股不仅可以参与A股中稀缺行业和知名企业港股标的,也可以参与内地企业香港上市标的,实现两地市场投资联动性,加上基金公司对港股的专业研究,能够更为及时的把握港股市场的投资机会。”