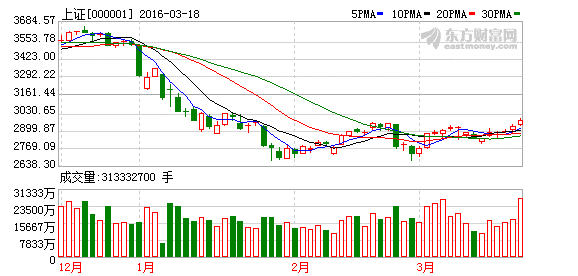

【基金看好结构性行情 青睐制造业金融业(附股)】统计数据显示,今年三季度,受到股市巨幅调整影响,除教育板块市值逆势增长外,基金持仓的其它行业市值均呈现大幅缩水,尤其是排名前三行业的市值总值由二季度的9732.68亿元缩水至5532.98亿元,几近腰斩,而行业集中度(前三名总值占净值比例)却由二季度的41.71%提高至45.07%。随着基金三季报披露的尘埃落定,今年三季度基金在市场震荡中的调仓换股路径得以曝光。

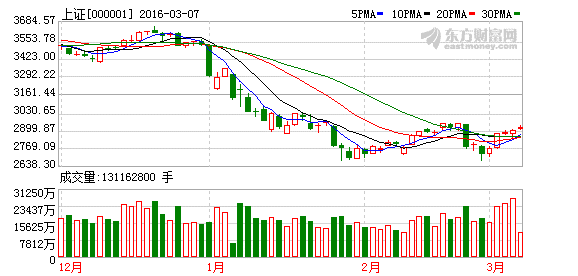

统计数据显示,今年三季度,受到股市巨幅调整影响,除教育板块市值逆势增长外,基金持仓的其它行业市值均呈现大幅缩水,尤其是排名前三行业的市值总值由二季度的9732.68亿元缩水至5532.98亿元,几近腰斩,而行业集中度(前三名总值占净值比例)却由二季度的41.71%提高至45.07%。

其中,二季度市值排在第三名的金融业此次跌出前三,与原本第四的批发和零售业调换位次;而排名第一的制造业,尽管规模也缩水近3000亿元,成为市值缩水最大的行业,但其市值占净值比例由二季度的29.59%上升至34.12%,一个季度增加4.53个百分点,成为市值占净值比例变化最大的行业。

制造业金融业受青睐

从统计数据可以看出,基金业对今年三季度的巨幅调整行情普遍准备不足,在系统性风险面前难以通过调仓换股来抵御。例如,市值和占净值比均排名第二的信息传输、软件和信息技术服务业,市值大幅缩水成二季度末的44.8%,但其占净值的比例仅下跌1.31个百分点,显示出单个行业在整体市场下行的趋势中随行就市的特点。

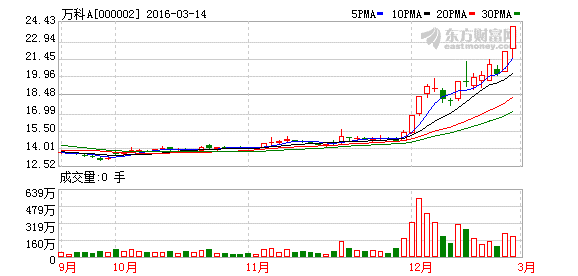

今年三季度末基金前十大重仓股中,有5席被金融地产所占据。其中,兴业银行成为基金第一大重仓股,70只基金合计持有该股93.03亿元的市值,成为最受基金青睐的股票;中国平安以77只基金共持有83.58亿元紧随其后。

但在增持前十大重仓股中,农业银行 、浦发银行 、大华股份分别以增持市值38.18亿元、35.69亿元、26.38亿元排名前三,同时,金融行业占据增持前五十大重仓股的11席、医药和消费品及服务行业共占据15席,显示出基金在震荡市中对大盘蓝筹股和防御板块的青睐。与此同时,被基金大幅减持的则是信息技术板块,仅减持前十大重仓股中该行业就占据了5席,分别为恒生电子 、东方财富 、万达信息 、信雅达和四维图新 ,这5只股票在三季度的跌幅分别为61.02%、42.97%、38.01%、57.63%和42.58%,重仓这5只股票的基金数量也分别由二季度的72、65、44、37和38锐减至18、21、26、6和13只。而在被剔除出前五十重仓股名单的个股中,信息技术行业占据12席,绝大多数为中小创企业,今年上半年风头大热的同花顺 、安硕信息等个股均在被剔除名单中。

与去年四季度金融地产等蓝筹股的独舞及今年5月之前互联网等小盘股的狂欢不一样,三季度各家基金似乎回归了对制造业的热爱。统计数据显示,今年三季度单季持仓制造业占公司净值比例超过30%的共有42家。

四季度看好改革主题

值得关注的是,各家基金公司在经历了三季度的风雨洗礼后,风险偏好明显下降,但随着风险的持续释放,以及国庆节后市场情绪的逐步恢复,四季度市场将有机会上演结构性行情。

买基金进可攻退可守基金代码基金简称今年以来收益手续费操作000063长盛电子信息主题灵活134.11%1.50% 0.60%购买 开户购买100056富国低碳环保混合126.03%1.50% 0.60%购买 开户购买519156新华行业灵活配置混合122.32%1.50% 0.60%购买 开户购买000663国投瑞银美丽中国混合96.93%1.50% 0.60%购买 开户购买000124华宝服务优选混合96.75%1.50% 0.60%购买 开户购买470009汇添富民营活力混合96.57%1.50% 0.60%购买 开户购买519120浦银战略新兴产业混合91.10%1.50% 0.60%购买 开户购买000574宝盈新价值混合89.36%1.50% 0.60%购买 开户购买,天天基金研究中心,截至日期:2015-10-27

嘉实周期优选表示,经过三季度的深幅调整,市场风险已经在很大程度上释放,未来板块和个股分化将是大势所趋,价值投资将成为市场的主导力量。配合“十三五”规划的推进,政府在消费型基建以及能源互联网等方向上有可能进一步加大财政政策力度,货币政策有望进一步宽松,经济层面上随着政策推进将逐步见底回升。包含国企改革在内的全方位改革大范围启动,可能在未来一段时间成为主导市场的核心因素,并持续发酵。在配置方向上,嘉实仍坚持过去几个季度的看法,谨慎看待创业板为代表的高估值品种,重点优选有核心竞争力的龙头企业,包括并不仅限于高铁装备、电力设备以及通信设备等,优质制造业将成为未来经济发展以及市场演绎的主旋律。国家大数据战略可能为国企改革转型提供一个新的发展方向,具备数据资源优势的央企国企可能会有一次重估的机会。

华商主题精选混合认为,目前就新的方向来看,全球网络智能化的方向已经明确,中国的崛起也是大势所趋,中国老百姓的精神需求越来越大,这在不同层面上决定了未来产业发展和资源配置的大方向,未来的新蓝筹必然从这些领域中不断产生。今年以来国企改革整体上慢于预期,但这仍然是未来经济转型成功的关键战场,其中军工行业整体性从非市场化向市场化转向的过程将爆发出巨大的弹性,这也将是基金重点配置的方向。

建信信息产业提到,目前国内宏观经济仍然面临较大压力,传统的投资拉动模式遇到天花板,经济结构转型需要更多时间和改革措施落地推动。

不过,添富移动互联虽然也认同市场将存在结构性投资机会,但仍看好上半年走高的移动互联等中小创板块。他们表示,经过市场的大幅调整,很多股票跌幅超过7-8成,部分股票已经凸显了投资价值。在目前阶段,那些真正有核心竞争力、长期发展前景、商业模式可持续以及具有企业家精神的企业能够经受住市场的考验,强者恒强的企业实现真正的成长,成为长期牛股,而现阶段正是布局这些股票的大好时机。他们会重点考虑互联网金融 、互联网电商、互联网医疗及大数据和信息安全的投资机会。