杠杆的天性,分级基金B份额可谓让人又爱又恨。2015年6月中旬以来的急跌,分级基金纷纷下折,下折密集度刷新历史,“误入”下折的B端投资者损失惨重。然而,一旦市场反弹趋势确认,分级B无疑又成为搏反弹的利器。分级基金有一定的复杂性,投资者需要较为详细了解后才能进行投资。下面,给大家分享一下分级基金A、B份额投资过程中需要关注的要点。

分级B的投资价值:跟踪标的上涨

目前,市场所有分级基金基本都是“融资型”。分级B的本质是B份额持有人向A份额持有人融资,投资到母基金资产,以实现杠杆化的收益,而A份额获得相应的融资利息。那么,B的实际投资价值怎么把握呢?根据分级基金设计,母基金跟踪标的指数上涨或者下跌的幅度,直接决定母基金和B份额的净值,从而带动价格涨跌,因为净值是价格的源头。

有投资者就会问,为什么买的B份额净值在增长,但价格却在下跌?这里主要涉及影响B价格的3个因素:指数波动幅度、市场情绪和套利盘。

指数标的上涨或下跌决定了B的净值走势;市场预期的程度即情绪,当市场情绪高涨、指数向上拉升时,分级B不仅能够获得杠杆倍数的净值收益,同时由于受到市场追捧,溢价率也会大幅攀升,从而实现净值和溢价率的“戴维斯双升”,这是分级B最美妙的阶段,也是分级B投资者追求的一种境界;套利盘极大影响B的价格,折价套利对A、B的价格都是利好,但溢价套利对两者利空较为明显,所以在投资过程中,尤其要避免买入高溢价的A、B份额。

必须远离下折的分级B

今年6月份之前,市场大幅上涨,多只分级触发上折机制,那么对于B份额投资者来说,是否应该参与上折呢?这取决于T+1日的溢价率和复牌后的最高溢价率。一般而言,上折前最后一个交易日的极限整体溢价率是10%,如果高于10%,复牌后很可能出现亏损;反之,如果溢价率低于7.5%,则复牌后很可能出现盈利。

而6月股灾以来,分级B大面积下折,投资者面临巨亏。这主要是由于市场下跌太快,而且根据B净值杠杆,市场越跌杠杆越大,所以分级B净值下跌更快,净值可以一天跌20%以上,但价格由于跌停板机制只能跌10%,整体溢价更大。请投资者记住:必须远离下折B份额,否则亏损不敢衡量!

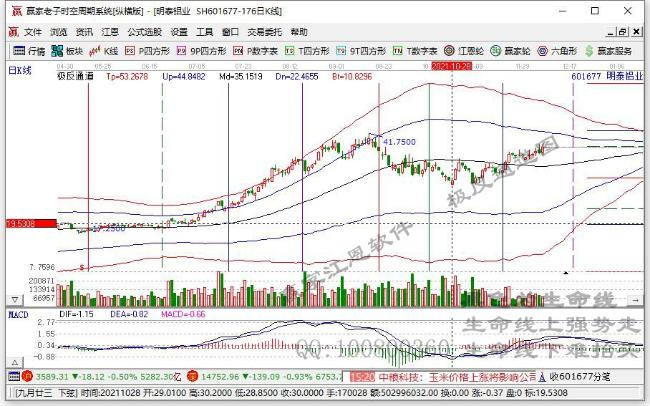

当前市场震荡回暖,分级B的投资价值逐步显现,而且近期市场预期情绪好转,分级B可以关注。

分级A的投资价值:融资利息

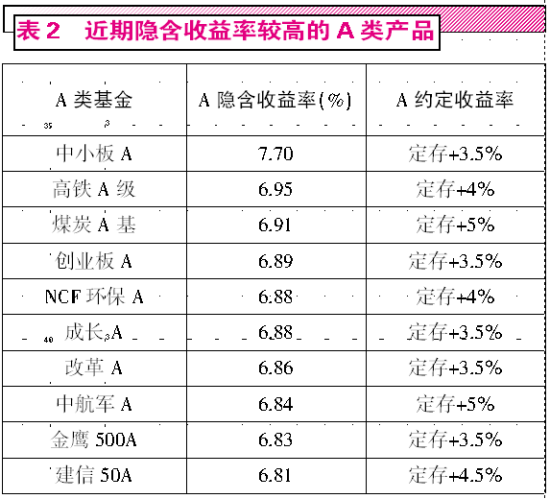

分级基金中的A份额主要是获得相应的约定收益,现在一般都是“定存利率+x%”。A类的约定收益率会分摊到365天,每天净值涨一点。与分级B一样受市场影响,分级A也存在着折溢价,且各个分级A的折溢价率不同,难以比较。因此,普通投资者想要统一衡量的话,用隐含收益率较为合适,高隐含收益率买入,低隐含收益率卖出。

由于市场情绪的影响,一般情况下,分级A都处于折价状态,且在大盘调整下跌时才会有较好的收益。所以做分级A的交易,如果不是长期持有投资,大盘上涨时最好不要参与,调整下跌时才是比较好的介入时机。