投资要点:

基础市场回顾(债市):上周(7月20日-7月24日),利率债利率曲线陡峭化下行,信用债方面,信用利差继续收窄。中证全债指数涨跌幅为0.39%,中证国债指数涨跌幅为0.38%,中证金融债指数涨跌幅为0.39%,中证企业债指数涨跌幅为0.39%,中证央票指数涨跌幅为0.14%,中证可转债指数涨跌幅为8.33%。

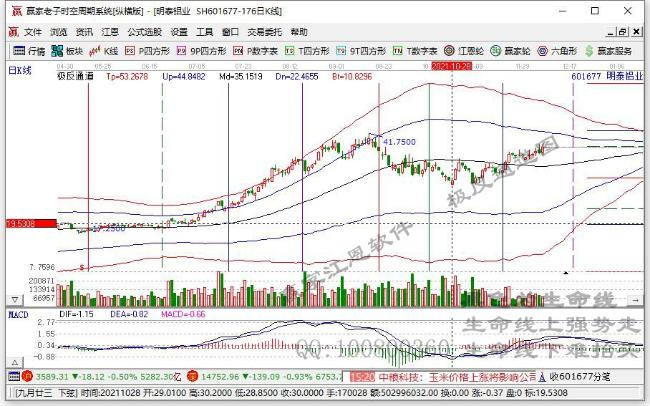

基础市场回顾(股市):上周(7月20日-7月24日),A股虽然在周五出现回调,但整体周线仍呈上涨,小盘股表现好于大盘股。上证综指涨跌幅为2.87%,大盘指数涨跌幅为-0.03%,中盘指数涨跌幅为5.67%,小盘指数涨跌幅为8.61%。

债基业绩回顾:上周(7月20日-7月24日),含有权益性质资产配置的债基净值表现居前。全部开放式债基涨跌幅为1.35%,普通纯债基金涨跌幅为0.49%,信用纯债基金涨跌幅为0.58%,普通一级债基涨跌幅为0.75%,信用一级债基涨跌幅为0.63%,普通二级债基涨跌幅为1.34%,信用二级债基涨跌幅为1.21%,可转债基金涨跌幅为4.55%,指数债基涨跌幅为1.22%。

为消除可转债基金对于基金公司旗下债基平均收益率的拉高作用,我们剔除可转债基金和指数债基后,用算数平均方法计算了基金公司2015年以来的债基平均收益情况,在这一计算方法下,旗下债基平均复权净值增长率居前的基金公司分别为平安大华基金管理有限公司、富安达基金管理有限公司、华商基金管理有限公司、海富通基金管理有限公司、广发基金管理有限公司、民生加银基金管理有限公司、华安基金管理有限公司、长信基金管理有限责任公司、东方基金管理有限责任公司、易方达基金管理有限公司。

基础市场债市:趋势性机会有限。我们认为随着股市极度情况过去后,债市影响因素将回归常规。当前债市长端收益率已近历史低位,且经济整体呈现弱企稳态势,随着经济、通胀和货币等主要经济指标的持续好转,经济企稳预期增强,债市的基本面支撑因素大概率将减弱。货币政策上,6月末的超预期降息降准压缩了下半年货币政策的空间,虽然货币宽松局面预计延续,但其政策出发点可能更多在于对冲资金面的压力,以及确保债务置换的顺利进行。整体看,下半年债市收益率波动的中枢有可能抬升,建议谨慎配置。

基础市场股市:维持震荡格局判断。对于A股市场,华泰策略组最新观点认为,短期市场有调整压力,一是证监会加大对违法行为的处罚,构成短期监管利空,二是两融融资增长偏快,使得资金净流入的质量下降,两融融资在震荡行情中提供更大波动,三是获利盘的涌出可能会引发场外资金再度观望。

债券基金方面,基础市场的震荡预期较强,我们建议在纯债和二级品种中均衡配置,建议选择过往仓位配置能力较强,其久期控制较好的品种。华泰证券股份有限公司