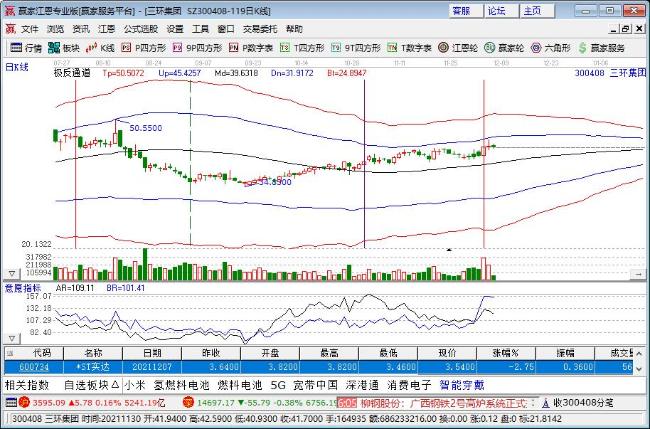

1、债券型基金业绩表现

四月沪深指数延续了上涨的趋势,创业板再创历史新高,债市在调整后也有所反弹,债券型基金整体取得了正收益,上涨2.86%。从不同类别来看,可转债债基取得12.02%的涨幅,高于其他类型,纯债类债基表现最差,整体上涨1.76%。封闭式债基整体表现不如开放式债基,上市交易的分级债基B类份额整体取得5.12%的收益。

图1:4月份债券型基金业绩图

可转债债基四月份中旬以来,在溢价率整体回归的情况下,受益于股指的大幅上涨,整体取得了较好的收益,其中资产配置激进的品种中海可转债、民生加银可转债、博时可转债表现靠前。

二级债基投资股市较为积极,而且选股灵活性相对较好,因此,在股指上涨阶段,整体收益表现较为稳健,四月份继续跟随股指上涨。其中配置股票和可转债较多的海富通增利、海富通稳固收益、富安达增强收益表现靠前。

纯债类债基投资较为保守,大部分都不参与可转债投资,对股指上涨收益分享较少,四月份债市反弹,此类债基整体表现较为稳健。其中投资可转债较多的信诚月月定期支付、海富通纯债债券、富安达信用纯债表现靠前。

四月份上市交易的分级债基B类份额表现一般,整体表现弱于净值表现,主要是因为前期大部分溢价率比较高。

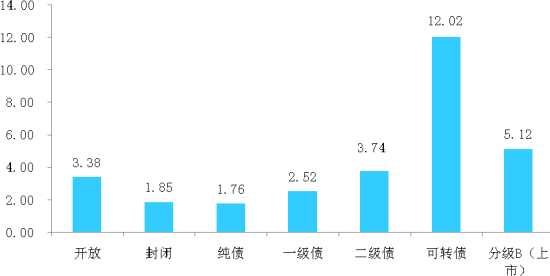

表1、一季度各类债基资产配置情况 股票债券银行存款国债金融债企业债可转债短期融资券中期票据开放式6.57121.166.283.339.8269.3914.1810.4714.05封闭式1.88127.348.090.875.5787.005.0116.1815.00纯债类0.44130.627.532.897.9282.743.9915.3517.99一级债基3.96127.165.681.779.5081.598.2213.3215.20二级债基12.19107.246.992.728.6466.9611.748.349.53可转债类14.76123.106.170.714.649.24106.760.570.05 2、单只基金表现

从单只基金来看,排名前五的基金都是可转债债基,重点配置可转债,对其他券种配置比例较低,其中除天治可转债外,其余都配置了较多的股票。

表2、四月份债基TOP5证券名称收益率股票占比杠杆利率债企业债可转债企业短期融资中期票据中海可转债债券A21.1619.591.376.390.00105.990.000.00民生加银转债优选A17.3419.871.548.660.00117.880.000.00博时转债增强债券A15.9919.571.5915.260.00112.283.840.00天治可转债增强债券A15.610.001.990.005.35172.010.000.00富国可转债15.5018.581.616.380.00130.640.000.00 3、四月债基投资策略

目前来看,4月PMI指数再次位于荣枯线上方,且稳增长政策频出,前期经济悲观预期正逐渐扭转,经济基本面对债市的支持力度下降。中长期债券收益率目前已经大幅低于历史平均水平,短期内继续下行的空间十分有限。而资金面目前来看较为宽松,能够使短期市场利率维持在较低位置,债券短端收益率有望保持平稳,四月份债市整体平稳。可转债受到股市影响较大,目前股指趋势向上,转债溢价率不高,四月份可转债风险不大,但转债存量有限影响整体收益。

众禄基金研究中心认为,在债券型基金投资上,非可转债纯债类债基预期表现稳健,其中风险控制较好、个券选择能力强的品种,可以继续关注,宝盈增强收益、鹏华实业债纯债、易方达投资级信用债都是较好的选择;而股指大趋势仍然向上的情况下,股票投资能力较强的二级债基能够取得较好的收益,可关注南方广利、工银瑞信添颐、华商双债丰利;可转债债基业绩波动加大,且数量越来越少,基金对其投资难度增加,其中资产配置较为集中,风格激进的品种要注意控制风险,而其中资产配置较为分散,风格较为均衡的品种仍可以关注。